CONSULENTE FINANZIARIO E BANCARIO

Christian Donnarumma

CONSULENZA FINANZIARIO e BANCARIO

Christian Donnarumma

Consulente Finanziario

Christian Donnarumma é un consulente finanziario che si dedica ai servizi per le persone.

Il principale obiettivo é mettere a disposizione del cliente le giuste conoscenze per incrementare il propio benessere finanziario ed ottenere cosí tutti i vantaggi che puó offrire una banca ed i relativi servizi bancari messi a disposizione dalla stessa.

Christian Donnarumma, da anni si dedica allo studio del settore finanziario ed ad aiutare persone e liberi professionisti a raggiungere i propi obiettivi cercando di contribuire a cambiare questa tendenza.

"Se migliorassimo le nostre conoscenze in materia finanziaria, migliorerá anche la nostra qualitá di vita e saremo in grado di regalare a noi e alla nostra famiglia un futuro migliore."

Attraverso le consulenze gratuite e personalizzate i miei clienti apprendono i principi di finanza personale e migliorano la loro situazione finanziaria. La banca non è mai stata così efficiente e la cultura finanziaria cosí economica.

I principali servizi messi a disposizione sono: apertura conti correnti, finanziamenti, assicurazioni. consulenza finanziaria, investimenti, mutui e prestiti, piani di risparmio e pensione.

Richiedi una CONSULENZA GRATUITA

CONTATTA L'IMPRESA ITALIANA

INFORMAZIONI AGGIUNTIVE

Consulenza e pianificazione finanziaria:

Tutti si prefiggono degli obiettivi futuri da realizzare. Con lo studio e la creazione di una strategia ben dettagliata è molto piú semplice e rapido raggiungere i propri obiettivi. È possibile servirsi di un consulente finanziario privato e gratuito, certificato per EFPA (European Financial Planning Assosation), disponibile 24/7, in qualsiasi luogo.

Conto corrente:

La migliore offerta del mercato. Assistenza clienti 24/7, 365 giorni l’ anno. Tutta la operativa bancaria gratutita, nello spazio economico europeo, zero costi di mantenimento e la comoditá di poter ritirare contanti in qualsiasi Bancomat d’ Europa gratutitamente.

Investimenti:

Studiati su misura per raggiungere gli obiettivi prefissati, nel tempo e nell’ ordine stabilito anteriormente, e la opportunitá di usufruire di strategie d’investimento esclusive e dal successo assicurato, che permettono di far crescere il patrimonio a pari passo con il progresso economico mondiale.

Piani risparmio:

La possibilitá di dare un buon profitto ai propri risparmi periodici, che in caso contrario, perdono costantemente di valore acquisitivo a causa dell’inflazione.

Pianifica la tua pensione:

Chi ancora crede che la pensione pubblica basterá a coprire le necessitá future, farebbe bene ad informarsi sulla situazione in cui si trovano gli istituti di previdenza sociale. Pianificare e creare un fondo pensione privato, da complementare con quello pubblico, è vitale per ogni persona che vuole assicurarsi una terza etá tranquilla e sicura sul lato economico.

Assicurazioni:

Proteggere se stessi, la famiglia, la casa e il proprio patrimonio, risulta, al giorno d’oggi, sempre piú una necessitá primaria. Assicurando se stessi, la famiglia e i propri beni, evitiamo di trovarci in situazioni ancor piú spiacevoli, in caso si verificasse un imprevisto.

Mutui:

(studio e pianificazione prestito ipotecario)

Al momento di dover comprare una casa sono tante le variabili da tenere in conto. É necessario realizzare uno studio previo, adattando L offerta ipotecaria alla propria situazione e pianificare L’acquisto, complementándolo, con il resto degli obiettivi.

L’EDUCAZIONE FINANZIARIA

Sempre piú spesso si sente parlare di Educazione Finanziaria. Che cos’è?

Si puó definire come la capacitá di un individuo nel comprendere i concetti alla base dell’economia e della finanza personale, sviluppando, attraverso l'informazione, l’istruzione e la conoscenza dei prodotti finanziari, maggiore consapevolezza al momento di dover prendere decisioni finanziarie, che inevitabilmente migliorano o peggiorano la propria situazione economica.

Troppe persone vivono al di sotto delle loro possibilitá e la ricchezza è concentrata in una piccola percentuale della popolazione. Questo accade perché nelle scuole non ci insegnano nulla sul mondo del denaro, sui cicli economici, la finanza personale e nella maggior parte delle famiglie, il denaro viene considerato un tabú o percepito poco etico. È risaputo, che questo porta ad avere credenze limitanti, impedendoci di averne o guadagnarne di piú.

Ultimamente, l'Educazione Finanziaria è un tema in auge in gran parte dell’occidente. La maggior parte delle persone cerca costantemente di migliorare la propria situazione economica e sociale. Grazie ad internet, al giorno d’oggi, l’informazione è accessibile a tutti e sempre piú persone si avvicinano al mondo della finanza personale, ne scaturisce, che molti professionisti del settore promuovano questa disciplina con corsi e eventi, molte volte, dal valore di migliaia di euro.

Avendo conoscenze in questo campo sará piú facile per tutti prendere decisioni migliori nel corso della propria vita e migliorare la propria situazione economica. Non ci nascondiamo, nel mondo in cui viviamo, il denaro è troppo importante per farne a meno. Possiamo assicurare, a noi stessi e alla nostra famiglia, una qualitá di vita decisamente migliore, realizzare i nostri obiettivi e vivere la vita che vogliamo.

L’Educazione Finanziaria è per tutti e rende piú liberi e consapevoli.

I 3 consigli che vorrei dare sono:

1- Trova il tempo di seguire seminari, video-conferenze, corsi o leggere sull’Educazione Finanziaria.

2-Coinvolgi la tua famiglia e chi ti sta attorno. Parlane con tutti. Li aiuterai e formerai un ambiente positivo intorno al denaro, che ti motiverá, aiutandoti a migliorare le tue finanze.

3-Trova un esperto di fiducia che possa aiutarti a prendere le migliori decisioni finanziarie, per te e la tua famiglia.

PERCHÈ AFFIDARSI A UN CONSULENTE FINANZIARIO

Se soffrissimo un problema di salute ci affideremo al nostro medico di fiducia, che ci consiglierá cosa fare e le precauzioni da prendere. Se avessimo un problema legale, chiederemo aiuto ad un esperto, il nostro avvocato etc. Sono tanti i liberi professionisti che offrono i loro servizi aiutando i propri clienti nelle varie gestioni. Qual’è il ruolo del Consulente Finanziario?

Semplice, è il nostro medico di fiducia, che invece di essere esperto in medicina, lo è nella finanza. È colui che ci dará consiglio, istruzione e sostegno per prendere le migliori decisioni finanziarie durante il corso della nostra vita. Ci aiuterá a risparmiare intelligentemente, a incrementare e proteggere il nostro patrimonio, a pianificare la pensione o l’acquisto della nostra casa. La medicina perfetta per la nostra economia familiare. Qualsiasi essa sia la nostra situazione finanziaria, senza dubbio migliorerá, nel caso ci affidassimo ad un esperto di fiducia che sappia ascoltare le nostre esigenze e guidarci durante tutti i cicli di vita.

Il ruolo del Consulente Finanziario, a causa della poca cultura finanziaria, è poco conosciuto in Italia e in Spagna, diversamente dal nord Europa e Stati Uniti, dove, l’intera popolazione si affida a esperti di finanza per amministrare della miglior forma il proprio patrimonio. Questa differenza la vediamo soprattutto riflessa nell’economia dei paesi in questione.

Oltre a conoscenza, informazione e supporto continuo, il nostro Consulente Finanziario di fiducia, puó apportarci una visione piú ampia e razionale, e un approccio libero da condizionamenti emotivi, aiutandoci a prendere decisioni migliori. La finanza comportamentale dimostra quanto sia difficile approcciarsi al mondo del denaro, in maniera fredda e logica, senza lasciare che le emozioni ci guidino verso un risultato negativo.

3 consigli:

1.Assicurati che il tuo Consulente Finanziario sia una persona onesta e che guarda sempre e solo nei tuoi interessi.

2.Assicurati che sia competente e che realmente possa darti valore.

3.Non procrastinare e prendi la giusta decisione di iniziare un percorso con un Consulente Finanziario che ti aiuterá a migliorare la tua situazione economica e a prendere decisioni migliori.

TIPOLOGIE DI FINANZA

Nella societá contemporanea la definizione di finanza è associata allo studio della disciplina che analizza il denaro e i suoi flussi. Ci sono tante tipologie di finanza, dipendendo, a chi o cosa viene relazionato.

Finanza Personale: è la gestione e la pianificazione delle attività finanziarie personali o della famiglia, che permette di monitorare entrate, spese, risparmi, investimenti, fiscalitá e, eventualmente, delle assicurazioni protettive.

Finanza Aziendale: si occupa di analizzare le scelte e le decisioni di una impresa in merito a investimenti, finanziamenti, copertura dei costi e politica aziendale dei dividendi.

Finanza Pubblica: si basa sul ruolo del governo nell’economia, per la ricerca e l’ impiego di risorse da cui dipenderá la stabilitá economica del paese.

Finanza Comportamentale: considera gli aspetti psicologici, emotivi e cognitivi che intervengono nelle scelte e le decisioni finanziarie. È una dottrina nuova rispetto alle altre ma fondamentale da conoscere.

FINANZA PERSONALE E PIANIFICAZIONE FINANZIARIA

La finanza personale è la gestione delle risorse economiche e patrimoniali di una persona o unità familiare e si basa sulla pianificazione di azioni precise cui scopo è il raggiungimento degli obiettivi economici prefissati.

PASSO 1_VALUTAZIONE:

È necessario analizzare e valutare profondamente la situazione economica e patrimoniale dell’unitá familiare. È essenziale controllare il flusso di denaro che entra e esce dal nostro portafoglio, conoscere realmente le nostre necessitá e possibilitá di risparmio oltre a mantenere aggiornato il valore dei nostri beni patrimoniali, piani di risparmio, fondi d’investimento o assicurazioni.

Nei casi piú frequenti, conosciamo il nostro livello di ingressi ma non delle spese. Definire bene quali sono le nostre necessitá è fondamentale per stabilire il livello di qualitá di vita che vogliamo e proiettarci a quello a cui aspiriamo, ma anche per correggere abitudini e comportamenti che potrebbero fare la differenza nella realizzazione degli obiettivi economici. Facendo questo esercizio, analizziamo cosa sia una prioritá e cosa no, in cosa spendiamo eccessivamente tutti i mesi, come potremmo risparmiare di piú etc.

Conoscere in dettaglio le spese giornaliere, settimanali, mensili e annuali ci permette di avere, in ogni momento, un controllo completo sulle nostre finanze. In base alla valutazione di ingressi, spese e risparmi, si stabilirá il piano d’azione più’ idoneo per raggiungere le proprie mete finanziarie. Non bisogna lasciare nulla al caso. Tutti noi in generale, chi piú, chi meno, amiamo comprare senza badare a spese, in molti casi, quando ci ritroviamo a guadagnare di piú spendiamo di piú. Risparmiare è sicuramente meno gratificante che spendere e comprare.

In questo link puoi scaricare un documento excel per fare la valutazione della tua situazione finanziaria.

PASSO 2_STABILIRE GLI OBIETTIVI

Quando fissiamo gli obiettivi bisogna farlo in maniera dettagliata e specifica. Descriviamoli in tutti i suoi aspetti, in questo modo, li avremo ben chiari e ci avvicineremo a essi. È fondamentale stabilire il valore in denaro, di cui andremo a necessitare, e l’orizzonte temporale, in base a cui, elaboreremo il nostro piano d’azione. Gli obiettivi devono essere divisi negli intervalli temporali, avremo obiettivi a breve termine (0-2 anni) a medio termine (3-10 anni) e a lungo termine (+10 anni).

Facciamo un esempio:

-un viaggio negli Stati Uniti il prossimo anno, per cui stimiamo di aver bisogno di 5.000€

-un piccolo ristorante italiano nel centro di BCN, tra 5 anni, per un valore di 70.000€

-una casa a BCN, tra 10 anni, per un valore massimo di 300.000€

-andare in pensione a 65 anni con un capitale minimo di 1.000.000€

Possiamo fissare tutti gli obiettivi che vogliamo. Sta in ognuno di noi essere realisti, conoscendo la nostra situazione, per evitare di imbatterci con obiettivi fuori dalla nostra portata. La chiave per raggiungere le nostre mete sta nell’ essere realisti, scrupolosi, disciplinati, ottimisti e credere sempre nel buon esito delle nostre azioni.

PASSO 3_ELABORARE UNA STRATEGIA E UN PIANO D’AZIONE

In base alle valutazioni fatte anteriormente elaboreremo la nostra strategia e il nostro piano d’azione da seguire per il raggiungimento dei nostri obiettivi. Dobbiamo pianificare nei minimi dettagli ogni singola azione che andremo a fare, analizzarla e migliorarla costantemente. Qui è dove pianificheremo ridurre le spese innecessarie , aumentare gli ingressi, pianificare investimenti, risparmi, la nostra pensione e proteggere il nostro patrimonio.

Bisogna calcolare tutto e non lasciare niente al caso per non trovarci mai impreparati agli imprevisti e alle crisi economiche che verranno.

Il piano d’azione va studiato, va pensato, analizzato e una volta elaborato, messo in pratica, per filo e per segno; va revisato e controllato costantemente, facendo, se necessario, degli accorgimenti. La pianificazione non è mai una foto fissa perché la vita è imprevedibile e non tutto dipende da noi stessi, per cui, bisogna preparare anche un piano B.

Viviamo un'epoca di poca stabilitá politica e economica.

Senza una corretta pianificazione si rischia di vivere sulle montagne russe.

PASSO 4_ESEGUIRE IL PIANO

Azione, determinazione, perseveranza, passione e ottimismo sono indispensabili per il raggiungimento degli obiettivi prefissati. Senza di essi non ci sarebbe alcuna vittoria, perció, via gli scetticismi e prendiamo in mano la nostra vita senza lamentarci o essere pigri. Dobbiamo seguire il nostro piano, perchè sappiamo, che è l’unico che ci permetterá di raggiungere le nostre mete, in caso contrario, dovremmo affidarci solo alla fortuna. Dobbiamo impegnarci a fondo per realizzare i nostri sogni. In questo momento è quando entrano in gioco altri fattori e dipenderá molto da noi, dalle nostre conoscenze e abilitá, e in gran parte dalla nostra attitudine. Molte persone ottengono aiuti da esperti del settore come, consulenti finanziari, couch di crescita personale, commercialisti, avvocati fiscali etc.

PASSO 5_CONTROLLO E REVISIONE

Una volta in marcia, la pianificazione va monitorata costantemente per eventuali accorgimenti. Lo scenario economico è in continuo cambiamento, come la vita personale e professionale. Ci sono tanti fattori che possono portare ad una crescita economica o ad una recessione, ad un cambio lavorativo o familiare, per cui, bisogna sempre adeguare il nostro piano alle circostanze che viviamo.

AREE IMPORTANTI DELLA PIANIFICAZIONE FINANZIARIA

-Liquiditá: conoscere le necessitá personali e familiari è fondamentale per stabilire quanta disponibilitá di denaro abbiamo bisogno per coprirle tutte e salvaguardarci dagli imprevisti. Bisogna sapere che tutto il denaro disponibile, in contanti o sul conto corrente, perde di valore con il passare del tempo, a causa dell’ inflazione (crescita dei prezzi). L’obiettivo della banca centrale è mantenere l’inflazione al 2% annuale, per cui, i nostri soldi perdono valore acquisitivo con il passare degli anni, a seconda di come si muove l’inflazione, qualsiasi cosa che acquistiamo oggi, costa di piú rispetto a 10 anni fa.

-Gestione del patrimonio: si tratta di disegnare e implementare la strategia finanziaria gestendo l’eccesso di liquiditá con investimenti a breve, medio e lungo termine, adattati al profilo e agli obiettivi definiti in precedenza.

La diversificazione è la chiave per far crescere il patrimonio, aumenta la sicurezza degli investimenti ed espone a pochi rischi.

-Risparmio: pianificare il risparmio per gli obiettivi prefissati attraverso un’analisi dettagliata delle entrate e delle uscite, tagliare le spese innecessarie, aumentare i propri guadagni e risparmiare di piú. Il risparmio è uno dei pilastri della pianificazione finanziaria. È la nostra fonte d’oro che ci permetterá accumulare piú ricchezza. Capitalizzare i nostri risparmi in piani di accumulo è essenziale perchè permette di dargli profitto costante, superando l’inflazione e duplicarli con il passare del tempo.

-Pianificare la Pensione: è il processo cui obiettivo è coprire le necessitá future una volta finalizzate le attivitá lavorative, con dei piani di accumulo flessibili e fiscalmente beneficiosi. I governi per incentivare la creazione di fondi pensionistici privati, stanno concedendo molti benefici fiscali ai cittadini, causa, il forte indebitamento delle istituzioni pubbliche.

-Protezione: proteggere la nostra famiglia, il nostro proprio patrimonio, la nostra casa etc. di fronte a qualsiasi imprevisto si presenti nella vita. Determinare la quantitá di denaro da ottenere nel caso si soffrisse un sinistro e il risarcimento. È bene conoscere tutte le clausole nel contratto perchè sono lunghe e per niente scontate.

-Fiscalitá: la gestione delle tasse non si base nel pagarle o no, ma nel comprendere i vantaggi dati dagli incentivi fiscali e come ridurre la carica fiscale sui nostri redditi.

-Ciclo di vita: ogni periodo della nostra vita corrisponde a un ciclo differente, in quanto a obiettivi e necessitá. Come detto in precedenza, la pianificazione finanziaria non puó essere mai una foto fissa perchè ci sono tante variabili, durante la nostra vita, che modificano lo scenario presente e futuro, come per esempio cambi a livello professionale, imprevisti, crisi economiche, un matrimonio o la nascita di un figlio etc...

3 consigli:

1- Studia e applica la finanza personale, seguila come fosse una religione, in una societá governata dal dio denaro è fondamentale per marcare la differenza tra vivere e sopravvivere.

2-Senza azione non c’è alcun risultato, senza pianificare saprai dove vuoi arrivare ma non come arrivarci.

3-Pianifica sempre nel breve, nel medio e nel lungo termine. La mente umana è abituata a farlo soprattutto nel breve termine ed è questo un gran problema. Come dice il detto, il cavallo vincente si vede alla fine.

FINANZA COMPORTAMENTALE

La finanza comportamentale nasce dall’unione della psicologia, l’economia e la neuroeconomia. Analizza la finanza sotto il punto di vista psicologico e descrive il comportamento delle persone e come prendono le loro scelte finanziarie.

Non dobbiamo lasciarci guidare dalle nostre emozioni ma usare la ragione e seguire il nostro piano d’azione. Questo perché i mercati finanziari molto spesso reagiscono esageratamente alle notizie, buone o cattive che siano. Gli studi affermano che la maggior parte delle persone comprano quando i prezzi aumentano di valore e l’economia va a gonfie vele e vendono nei periodi di crisi, a prezzi inferiori. È un controsenso. La cosa piú ragionevole sarebbe fare l’opposto contrario, comprare quando i prezzi sono bassi e vendere quando crescono di valore.

L’economia e i mercati sono mossi soprattutto dalle emozioni umane. Eccesso di fiducia, ottimismo, paura, insicurezza, avarizia etc..

Avere un esperto che ti consiglia e ti aiuta a gestire le emozioni prendendo migliori decisioni cambierá la tua vita in positivo.

INVESTIMENTI FINANZIARI: IN CHE MODO FAR LAVORARE IL NOSTRO DENARO

Un investimento finanziario consiste nell’impiego delle risorse economiche con il fine di incrementarle nel tempo ed ottenere dei profitti. È un modo per accumulare ricchezza e far crescere il nostro patrimonio, sostenendo e contribuendo al progresso economico mondiale. Quando decidiamo di fare un investimento dobbiamo considerare molte variabili. Ci sono investimenti a breve, medio e lungo termine, con profilo di rischio basso, medio e alto. Meno rischio assumiamo, minore sará il rendimento. Investire, è come andare al mercato e comprare una parte di un tutto, trasformandoci, nella percentuale che ci corrisponde, nei proprietari di un prodotto. Possiamo comprare aziende, materie prime, fondi d’investimento o obbligazioni, ossia finanziare stati e imprese ricevendo un interesse in cambio, proprio come fa una banca. Per aumentare la sicurezza diversifichiamo gli investimenti. Immaginiamo di andare al mercato una volta al mese per il resto della vita e comprare sempre lo stesso prodotto tra i tanti a disposizione, con il passare del tempo vedremo che la maggiorparte dei prodotti saranno saliti di prezzo e quindi valgono di piú e possibilmente la minoranza avrá perso o non avrá cambiato di valore. Se l’unico prodotto che abbiamo acquistato aumenta il suo valore avremo piú ricchezza ma se lo perde ne avremo meno. Comprando piú di un prodotto proteggiamo la nostra ricchezza da eventuali spiacevoli sorprese. Diversificare eccessivamente puó essere svantaggioso. Come per tutto nella vita c’è bisogno di equilibrio. Se non utilizziamo i nostri soldi acquistando vere ricchezze, essi perderanno valore inesorabilmente anno dopo anno a causa dell’inflazione (la crescita dei prezzi). Sarebbe come lasciare una formica nella dispensa che lentamente mangerá tutto quello che c’è dentro.

Conoscere l’economia, seguire i mercati, mettere da parte le emozioni e utilizzare solide strategie di investimento è la chiave per ridurre al minimo i rischi e massimizzare i profitti.

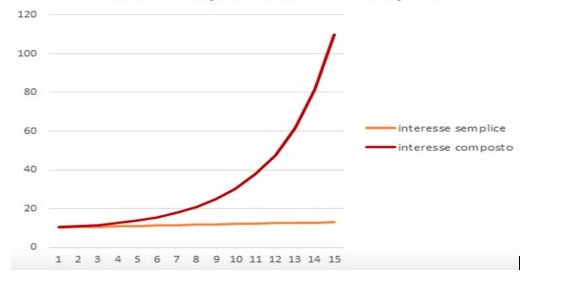

L’ IMPORTANZA DEL TEMPO E L’ INTERESSE COMPOSTO

L’ Interesse Composto consiste in accumulare interessi a proprio favore non solo sul proprio capitale ma anche sugli interessi che si producono, cosí da rendere la crescita esponenziale.

Il tempo è il nostro alleato numero 1. C`è chi dispone di piú risorse economiche e chi meno peró il tempo è lo stesso per tutti e se siamo bravi ad approfittarlo possiamo trarne grandi benefici. In finanza vale il principio dell’ Interesse Composto.

Einstein lo definí l’ottava meraviglia del mondo, affermando che chi lo capisce, lo guadagna; chi no, lo paga.

Warren Buffet, considerato l’investitore piú grande di tutti i tempi e tra le persone piú ricche al mondo, fece il suo primo investimento di pochi dollari a 11 anni. Oggi all’etá di 91 anni il suo patrimonio ammonta a circa 100 miliardi di dollari.

A sua detta, deve la sua fortuna a 3 cose: vivere in america, avere qualche gene fortunato e all’ Interesse Composto.

Formula dell’Interesse Composto:

Ci x (1+ i / 100)^ = Cf

-----------------------------

Ci = capitale iniziale

i = tasso di interesse (in genere è annuale)

^ = durata dell’investimento (in genere espresso in anni)

Cf = capitale finale

L’INFLAZIONE SPIEGATA CON CASI REALI (prezzi approssimati)

Todo Italiano Barcelona é il portale dedicato sia imprese italiane a Barcellona che vogliono promuovere e vendere i propri prodotti e servizi in Spagna sia alla comunitá italiana sia a chi vuole avere un punto di riferimento in Catalogna.

All'interno di Todo Italiano Barcelona trovi aziende ed attivitá che offrono prodotti italiani e indicazioni per agevolare la vita a Barcellona ed in Spagna.